Zins- und Zeitenwende meistern

Kombination verschiedener Anlagestrategien schafft robustes Multi Asset-Portfolio

Viele Multi Asset-Fonds stützen sich bei der Festlegung ihres Anlageprozesses entweder auf fundamentale oder quantitative Analysen. Doch was wäre, wenn man beide Ansätze kombiniert – und so ihre jeweiligen Stärken gezielt miteinander verbindet?

Die wichtigsten Erkenntnisse

- In Zeiten erhöhter Marktvolatilität können Multi Asset-Fonds eine Möglichkeit zur Risikostreuung bieten, indem sie eine Diversifizierung durch den Anlagemix und die Gesamtphilosophie der Strategie ermöglichen.

- Viele Fonds folgen in der Regel einer von zwei Anlagestrategien: entweder einem fundamentalen Ansatz, der auf tiefgehender, häufig nicht quantifizierbarer Analyse basiert, oder einem quantitativen Ansatz, der Rechenleistung nutzt, um umfangreiche Datensätze systematisch auszuwerten.

- Die Kombination von fundamentalen und quantitativen Ansätzen in einem einzigen Fonds - wie wir es tun - kann jedoch einen robusteren und diversifizierteren Weg zur Erreichung der Anlageziele bieten.

Die jüngsten Marktturbulenzen haben einige Anleger dazu veranlasst, über eine Umschichtung ihrer Portfolios nachzudenken.

Vor allem hat die Volatilität gezeigt, wie wichtig es ist, Risiken innerhalb und zwischen Anlageklassen und Regionen zu streuen.

Doch was wäre, wenn diese Art der Diversifizierung in den Anlageprozess "eingebaut" werden könnte?

Multi Asset-Strategien bieten einen Anlageansatz, der auf einem breiten Spektrum von Vermögenswerten und Denkweisen aufbaut, wobei die Diversifizierung nicht nur durch den Anlagemix, sondern auch durch die Gesamtphilosophie der Strategie erreicht wird. Die Philosophie bestimmt, wie die Portfoliomanager Informationen bei der Zusammenstellung eines Portfolios verwenden und wann diese Vermögenswerte gekauft und verkauft werden.

Viele Multi Asset-Fonds bevorzugen im Allgemeinen eine von zwei Philosophien. Die erste ist ein fundamentaler Ansatz, der sich auf eine gründliche Recherche von Wertpapieren und anderen Informationen stützt, die oft nicht kodifiziert werden können. Der zweite ist ein quantitativer Ansatz, der Anlageideen systematisch anwendet und Rechenleistung zur Verarbeitung großer Datensätze nutzt.

Die Kombination beider Ansätze in einem einzigen Fonds – wie wir es seit über 20 Jahren praktizieren – kann jedoch einen robusteren und stärker diversifizierten Weg zur Erreichung der Anlageziele bieten. Schauen wir uns an, wie wir beide Ansätze anwenden.

Fundamental: Breites Fachwissen mit Überzeugung als Kernstück

Unser fundamentaler Ansatz basiert auf der gebündelten Expertise eines breit aufgestellten Teams von Anlagespezialisten – sowohl innerhalb des Multi-Asset-Teams als auch aus anderen Bereichen unseres Unternehmens. Ziel ist es, unterbewertete Chancen an den Märkten gezielt zu identifizieren. Dabei greifen wir auf das Know-how von Kolleginnen und Kollegen zurück, die auf verschiedene Anlageklassen wie Aktien, Anleihen und Währungen spezialisiert sind. Ergänzt wird dieses Fachwissen durch unser internes Team von Ökonomen, das ein tiefes Verständnis für makroökonomische Zusammenhänge und die Dynamik einzelner Anlageklassen einbringt.

Der Aufbau einer Kultur, die fundierte Analysen, offene Diskussionen – und gelegentlich auch Meinungsverschiedenheiten – fördert, kann einen Anlageprozess formen, der zugleich diszipliniert, kreativ und flexibel ist und sich auf gut begründete Überzeugungen stützt.

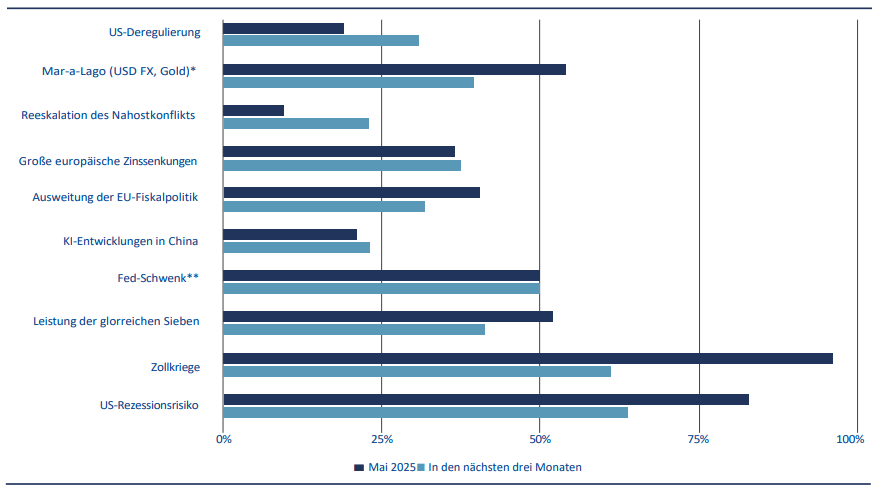

Überzeugungen – also ein hohes Maß an Vertrauen in das Potenzial einer bestimmten Investition – sind ein zentrales Element unseres Ansatzes. Sie beruhen auf einem fundierten Verständnis dessen, was die Märkte aktuell und in den kommenden Monaten voraussichtlich antreiben wird (siehe Schaubild 1).

Aus unserer Sicht ist der Marktzyklus das entscheidende Instrument zur Bildung fundierter Überzeugungen. Wenn man versteht, wo wir uns im Marktzyklus befinden, kann man Schwankungen der Vermögenspreise vorhersehen und weiß daher, wann man optimistisch oder pessimistisch sein sollte.

Es reicht jedoch nicht aus, den Markt allein anhand des Zyklus zu beobachten. Eine Diversifizierung jenseits der Auf- und Abschwünge ist von entscheidender Bedeutung. Deshalb entwickeln wir zusätzlich Strategien, um auch unabhängig vom Marktzyklus belastbare Überzeugungen zu gewinnen.

Schaubild 1: Markttreiber können sich im Laufe der Zeit ändern

* Die Vorstellung, dass die USA Länder dazu drängen könnten, einen schwächeren Dollar und niedrigere Zinssätze für ihre US-Staatsanleihen zu akzeptieren, um durch die Sicherheit der USA geschützt zu bleiben.

** Die Aussicht auf eine Zinssenkung durch die US-Notenbank.

Quelle: Allianz Global Investors. Basierend auf einer Umfrage unter unseren Anlageexperten über die Auswirkungen der aktuellen Markttreiber und die wahrscheinlichen Auswirkungen der Markttreiber in den nächsten drei Monaten. Stand der Daten: Mai 2025.

Über die traditionellen Indikatoren hinausgehen

Daten zum Wirtschaftswachstum und zur Inflation bieten wertvolle Einblicke in die Lage, in der wir uns im Marktzyklus befinden - und können Hinweise auf die künftige Performance von Anlageklassen liefern. Traditionelle Makroindikatoren spiegeln jedoch nicht zwangsläufig den aktuellen Zustand der Gesamtwirtschaft wider – und lassen häufig offen, welche Folgen sich daraus für die Märkte ergeben.

Wir beziehen eine breitere Palette von Indikatoren von spezialisierten Datenanbietern ein, um ein vollständigeres Bild zu erhalten. Dazu gehören beispielsweise Daten zur Internetsuche oder Satellitenbilder von Fahrzeugen auf Parkplätzen, um das Verbraucherverhalten zu messen. Solche Daten können eine Momentaufnahme der Wirtschaft in Echtzeit bieten, im Gegensatz zu den traditionellen makroökonomischen Indikatoren, die in der Regel mit einer Verzögerung veröffentlicht werden.

Auch die aktuellen Bewertungen von Vermögenswerten liefern oft nur einen begrenzten Einblick in das gesamte Marktumfeld. Daten zu Anlegerstimmung, -strömen und -positionierung können einen umfassenderen Überblick geben und signalisieren, wohin sich die Märkte bewegen könnten - und wo man investieren sollte.

Prognosen von einem vielfältigen Team einholen

Wir verfügen über ein Team von Portfoliomanagern, die all diese Daten systematisch auswerten, um ihre Prognosen für die wichtigsten Aktienmärkte zu erstellen. Eine ausreichend große Gruppe mit einem breiten Spektrum an Fachkenntnissen - von technischen bis hin zu datenanalytischen Fähigkeiten - trägt dazu bei, Verzerrungen zu minimieren und die Voraussetzungen für möglichst effektive Prognosen zu schaffen.

Ihre Einschätzungen zur erwarteten künftigen Performance von 18 Märkten und Indizes - vom S&P 500 bis zum MSCI China - können die Anlageansichten unseres Fundamentalteams weiter beeinflussen.

Quantitative Analyse: Nutzung von Daten zur Diversifizierung und fundierten Überzeugung

Die quantitative Analyse ist die andere Säule unserer Multi AssetAnlagestrategie. Während sich unser fundamentaler Ansatz auf die Analyse von Unternehmen und der Wirtschaft im Allgemeinen konzentriert, um Werte in den Märkten zu entdecken, stützt sich unser quantitativer Ansatz stärker auf die Macht der Daten. Unser quantitatives Team setzt fortschrittliche mathematische und statistische Methoden, Computermodelle und große Datensätze ein, um profitable Anlagemöglichkeiten und -risiken zu ermitteln.

Die Philosophie unseres quantitativen Investmentansatzes lautet:

- Überzeugende Positionen in großem Umfang: Die Modellierung und Datenanalyse, die den Kern des quantitativen Investierens bilden, bieten eine solide Grundlage für Anlageentscheidungen, die von der Benchmark abweichen und Überzeugungen in großem Umfang liefern.

- Erleichterung der Diversifizierung: Quantitative Anlagen ermöglichen die parallele Analyse von Dutzenden von Märkten - ein enormer Vorteil, wenn Diversifizierung und risikoadjustierte Outperformance angestrebt werden.

- Die menschliche Natur im Zaum halten: Durch die Nutzung datengestützer Erkenntnisse und objektiver Entscheidungsfindung kann quantitatives Investieren die Verhaltensverzerrungen vermeiden, die die Märkte beeinflussen und Anlagen tätigen, die manchmal dem vorherrschenden Trend entgegenlaufen - ein Segen, wenn die Märkte zum Beispiel das makroökonomische Umfeld falsch eingeschätzt haben.

Eine Möglichkeit, Diversifizierung und aktives Management in großem Umfang zu bieten

Um die Diversifizierung in unseren Multi Asset-Fonds zu gewährleisten, haben wir ein Allokationstool entwickelt, das sicherstellt, dass jedes Portfolio ein aktives Spektrum an Beiträgen enthält und keine einzelne Position dominiert.

Wir betrachten das Tool, das wir "Optimiser" nennen, als ultimativen Ausdruck unseres quantitativen Ansatzes, der alle Erkenntnisse des globalen Multi Asset-Teams bündelt, einschließlich fundamentaler und quantitativer Überlegungen. Jeder Vermögenswert im Optimiser wird mit einem Attraktivitätswert versehen. Je höher die Punktzahl, desto höher ist die potenzielle Gewichtung im Portfolio.

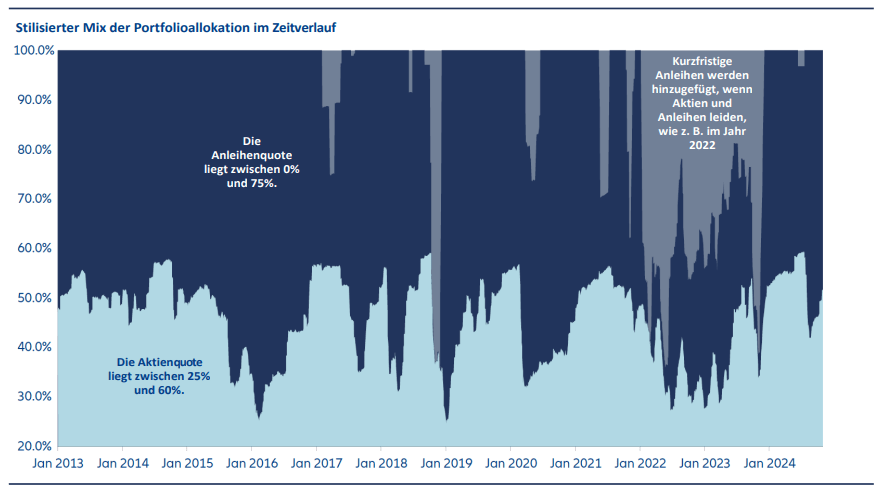

Portfoliomanager können den Optimiser nutzen, um auf all diese Informationen zuzugreifen und Vorschläge für Änderungen im Asset-Mix für Hunderte von Fonds erhalten, was die Änderung der Asset Allocation einfacher und schneller macht. Der Optimiser trägt dazu bei, dass unsere Portfolios bei Marktveränderungen die richtige Balance zwischen den Anlageklassen aufweisen (siehe Abbildung 2).

Abbildung 2: Das Gleichgewicht der Anlageklassen innerhalb unserer Fonds ändert sich, wenn sich die Märkte verändern

Quelle: Allianz Global Investors. Dies dient nur zu Illustrationszwecken.

Kombination verschiedener quantitativer Ansätze - von kurzfristig und opportunistisch bis langfristig und geduldig

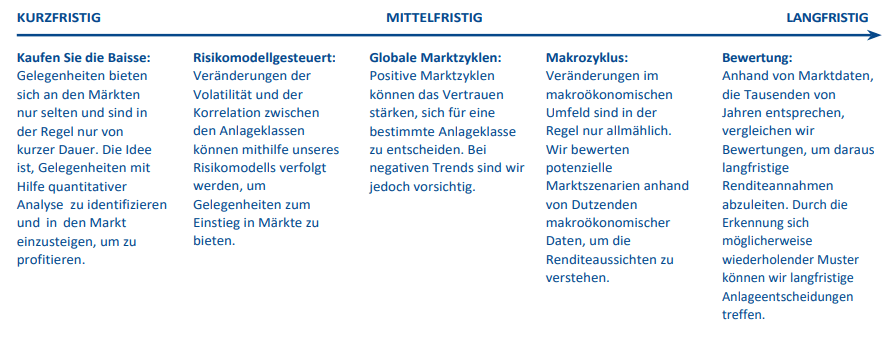

Wir verfolgen verschiedene quantitative Ansätze, die sich aufgrund ihrer unterschiedlichen Zeithorizonte gegenseitig ergänzen (siehe Abbildung 3).

Abbildung 3: Unsere quantitativen Ansätze umfassen unterschiedliche Zeithorizonte

Die quantitative Methode hat sich bewährt

Mensch und Maschine: ein zweigleisiger Ansatz, um der Volatilität zu trotzen und langfristig erfolgreich zu sein

Wir berücksichtigen fundamentale und quantitative Signale, wenn wir die Asset Allocation eines jeden Fonds erstellen.

Wir sind der Meinung, dass diese beiden Ansätze sich gegenseitig ergänzen und eine starke Diversifizierung bieten, um Volatilitätsphasen zu überstehen und langfristig erfolgreich zu sein.

Wir sind der Ansicht, dass sie das Beste aus beiden Welten in den Anlageprozessen bieten können: die gründliche Untersuchung von Wertpapieren und der Wirtschaft durch unser Fundamentalteam und die datengestützte Analyse von Anlagetrends und -ideen durch unser quantitatives Team.

Die Divergenz zwischen den Prozessen des Fundamental- und des Quantitative-Teams - einschließlich ihrer Entscheidungen über den Zeitpunkt des Kaufs und Verkaufs von Vermögenswerten in den Portfolios - kann auch zum Risikomanagement und zur Maximierung des Potenzials für die Alpha-Generierung beitragen.