Update Magazin II/2023

Aus unfassbaren Risiken greifbare Zahlen machen

Trockenheit, Überflutungen, Stürme – Risiken, mit denen auch Investoren zunehmend umgehen müssen. Dafür aber müssen diese Umweltrisiken greifbar sein, bevor sie tatsächlich zuschlagen. Was gar nicht so einfach ist.

Studien in Sachen Klima und Geldanlage arbei - ten mit komplexen Szenarien, mit umfassenden Modellen – und sind daher nicht immer auf einen Blick zu verstehen. Einfacher ist da das schnelle Schlaglicht. Eine illustrative Zahl zum Beispiel, wie etwa 4 Billionen. 4 Billionen Dollar schwer sollen nämlich die Verluste sein, die US-Unternehmen im MSCI ACWI Investible Market drohen – durch Klimarisiken. Eine Zahl, wie sie der Anbieter für Nachhaltigkeitsdaten MSCI errechnet hat.1 Eine Zahl, die längst nicht nur für US-Unternehmen gilt. Eine Zahl, die deutlich macht: Klimarisiken sind eine Herausforderung für Unternehmer und Investoren gleichermaßen. Die einen müssen den Unternehmenskurs entsprechend nachhaltig setzen. Und die anderen müssen bei Anlageent - scheidungen nicht nur etwa auf konjunkturelle Risiken achten, sondern auch auf Umweltrisiken. Leicht gesagt – und in der Anlagepraxis nur mit smarten Ansätzen machbar.

Immerhin, das Problembewusstsein ist da. Einer Studie der Unternehmensberatung PwC zufolge erklären 79 Prozent der befragten Investoren, ESG-Risiken spielten eine wichtige Rolle bei ihren Anlageentscheidungen.2 Und laut einer Erhe - bung von Weber Shandwick geht man in Vorstandsetagen davon aus, dass 63 Prozent des Unternehmenswertes auf dessen Reputation beruhen.3 Die Reputation kann zum Beispiel durch das Verursachen von Umweltschäden leiden, heißt es etwa in einem Positions papier der BaFin.4

Welche bedeutende Rolle Umweltrisiken bei der Geldanlage spielen, zeigen weitere Zahlen: Die weltgrößten Unternehmen stehen für eine Marktkapitalisierung von 17 Billionen Dollar. Klimarisiken haben sie nach einer Studie von CDP mit dem Wert von 1 Billion Dollar quantifiziert.5 Die hohen Zahlen machen deutlich, wie groß der Handlungsdruck ist. Die Zahlen verabsäumen aber, einen klaren Kurs vorzugeben. Das kann auch daran liegen, dass Klimarisiken etwa oft in Abhängigkeit zu anderen Risiken stehen oder weil historische Daten nicht hinreichend verfügbar sind, um deren Auswirkungen auf Unter - nehmensziele festzumachen.6 Trotzdem lassen sich die Risiken quantifizieren.

4 Billionen Dollar schwer sollen die Verluste sein, die US-Unternehmen im MSCI ACWI Investible Market drohen.

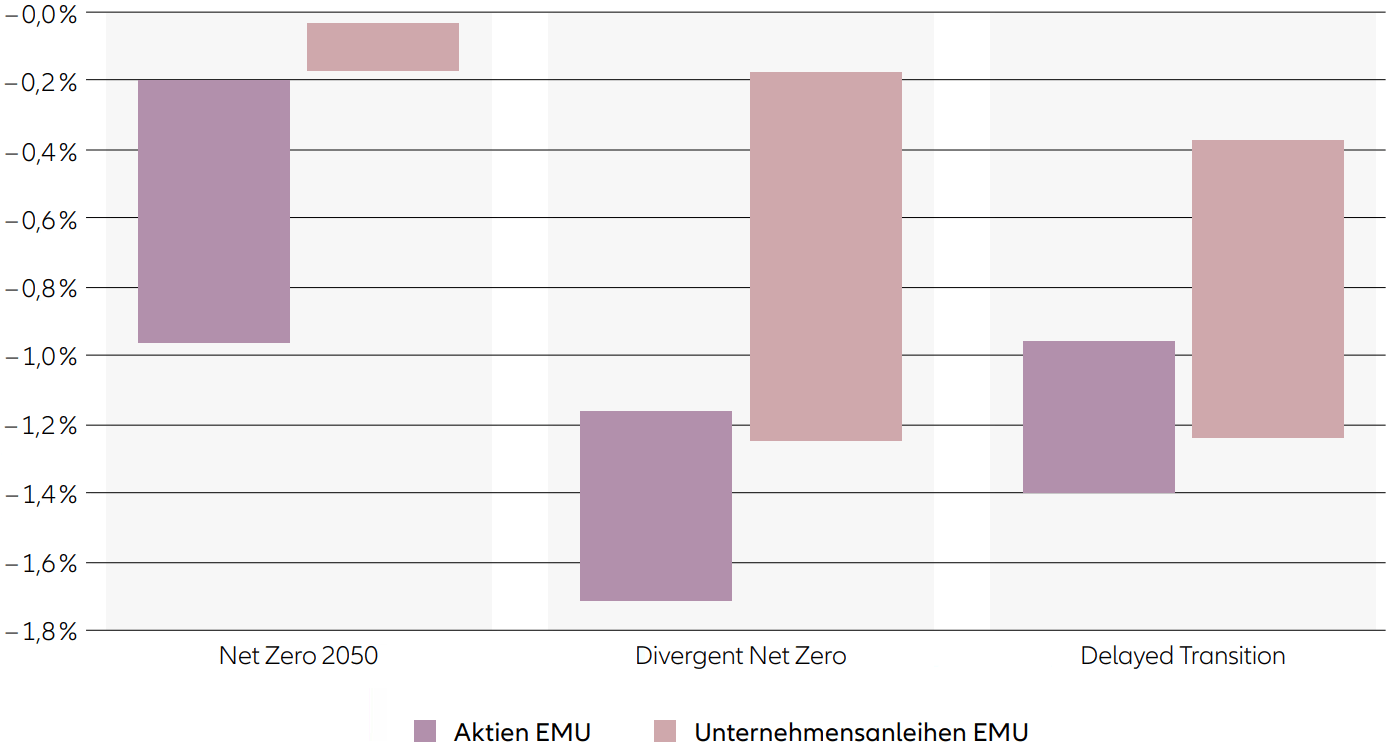

Zentralbanken wie etwa die der Niederlande haben sich dazu aufgemacht. Mit erschreckenden Befunden: Ein Port - folio von Unternehmensanleihen hat im Fall des „Weiter so“ eine 8 Prozent höhere Wahrscheinlichkeit eines Ausfalls als im Fall eines sauberen Energiewandels. Die Logik dahinter: Ergreift ein Unternehmen keine Schritte, könnten sich abstrakte Klimarisiken in konkreten Bilanzschäden niederschlagen, die sogar bis in den „Default“ führen können. Damit liegt es im vitalen Interesse von Investoren, Klimarisiken wie andere Kennzahlen auch zu behandeln: Erheben, gewichten, ent - scheiden. Wie wichtig dieser Dreiklang ist, zeigen Daten der Europäischen Zentralbank: Bis zu 15 Prozent an Wert könnten Unternehmensanleihen bis zum Jahr 2030 verlieren, je nach Klima szenario.7 Und mit dem praktischen Blick auf ein klas - sisches Portfolio aus 60 Prozent Anleihen und 40 Prozent Aktien zeigen risklab-Berechnungen über eine Dekade, dass der kalkulierte Ertrag von über 5 Prozent im Jahr je nach Szenario um bis zu 1,4 Prozentpunkte jährlich sinken kann.

Was Risiken wirklich sind

Zu trennen ist zwischen physischen und Übergangsrisiken. Physische Risiken sind etwa eine Regenflut, die die zentrale Straße zu einem Werk unterspült und das Werk selbst über - flutet. Im Gegensatz zu den Übergangsrisiken sind sie gedanklich vergleichsweise gut greifbar. Bei den Übergangsrisiken dagegen ist das nicht der Fall. Entsprechend mahnt zum Beispiel die Bank für Internationalen Zahlungsausgleich (BIZ) in einem Papier mit Blick auf die Bankenindustrie, die Folgen dieser Risiken könnten höher ausfallen als ursprünglich erwartet.8 Dahinter verbergen sich jene Gefahren, die mit dem Übergang in eine kohlendioxidärmere Wirtschaft einhergehen. Sie können zum Beispiel darin liegen, sich an neue Regularien in Sachen Nachhaltigkeit anpassen zu müssen. Eine andere Facette betrifft möglicherweise veränderte Konsumgewohn - heiten aufgrund der zunehmenden Verbreitung einer positiven Haltung gegenüber Nachhaltigkeit.

Wenn die Klimatransition gelingt, dürften sich die physischen Risiken im Griff halten lassen. Der Übergang, die „Transition“, indes belastet die Wirtschaft insgesamt, was sich wiederum in einer Veränderung der Makrokennziffern niederschlägt. Das Wirtschaftswachstum beispielsweise leidet etwas unter der Transition – weil etwa höhere CO₂-Preise oder Energie - kosten nicht ohne Weiteres abzufedern sind.

Klimarisiken und insbesondere Übergangsrisiken sind also bedeutsam für Investoren. Aber sie sind vor allem im Fall der Risiken der Transition auch ein wolkiger Begriff, schwer zu greifen. Kein Wunder also, wenn in den USA 93 Prozent der für eine Studie befragten Investoren angeben, diese Risiken müssten weltweit noch eingepreist werden.9

Es liegt im vitalen Interesse von Investoren, Klima - risiken wie andere Kennzahlen auch zu behandeln.

Erkenntnis aus einem Experiment

Denn was wäre, würde ein Investor seine aktuelle Allokation halten und erst im Jahr 2049 alle Papiere verkaufen, die nicht nachhaltig sind? Es liegt auf der Hand, dass dem Kampf gegen die Klimaerwärmung damit nicht gedient wäre. Mehr noch: Auch anlageseitig wäre kein Problem gelöst. Denn Anlagen, die nicht auf das Ziel der Klimaneutralität 2050 ausgerichtet sind, würden nicht erst im Jahr 2050 an Wert verlieren, sondern schon zuvor – Schritt für Schritt. Institutionelle Investoren müssen aber die Verpflichtungen gegenüber ihren Kunden jedes Jahr erfüllen, nicht erst 2050 (siehe

A / VERÄNDERUNG DER ERWARTETEN JÄHRLICHEN RENDITE IN DEN NÄCHSTEN ZEHN JAHREN

Mehr Klimarisiko, weniger Return

Veränderung des jährlich erwarteten Ertrags von europäischen Aktien und Anleihen über die kommenden zehn Jahre, angegeben in einem Korridor. Es wird deutlich, dass das Ziel Net Zero weniger Rendite kostet, anders als etwa eine verschleppte Transition

Quelle: Allianz Global Investors, 2023

Klimaszenarien können bei dieser Herausforderung helfen. Freilich sind sie keine sichere Projektion einer Entwicklung in die Zukunft, aber sie unterstützen dabei, künftige Klimarisiken einzuschätzen. Integrated Assessment Models (IAM) sind eine Möglichkeit, Prozesse wie die Klimaveränderung und ihre weitreichenden Implikationen quantitativ zu fassen. Die bekanntesten Szenarien stammen von dem Intergovernmental Panel on Climate Change (IPCC), der International Energy Agency (IEA) und dem Network for Greening the Financial System (NGFS). Das NGFS zum Beispiel besteht aus einem Netzwerk von mehr als 120 Zentralbanken, Aufsichtsbehörden und Klima instituten, die gemeinsam sechs Klimaszenarien ausgearbeitet haben.

Konkrete Kennzahlen statt wolkenweich

Diese Erkenntnisse wiederum sind der Hintergrund, vor dem es die Risiken individueller Unternehmen einzuordnen gilt. Das funktioniert beispielsweise mit dem Climate Value-at-Risk von MSCI. Vereinfacht gesagt werden damit jene möglichen Verluste quantifiziert, die auf Klimarisiken beruhen.

Bei risklab arbeiten wir mit einem umfassenden Konzept, das verschiedene Faktoren wie etwa die klimarisikobezogenen Zahlen wie CO₂-Fußabdruck und -Intensität von Unternehmen verwendet und den Anteil misst, für den ein Investor durch seine Anlagen verantwortlich ist. Sie fließen ein in das Capital Market Model von risklab, das den Einfluss des Climate Impact auf die Asset Returns beziffert. Sichtbar gemacht werden kann das mit Tools wie SARAH; das Akronym steht für Sustainability, Analytics, Research and Advisory Hub. Ein Tool, das wir auch in der Beratung nutzen, um Handlungsalternativen im Gesamtportfoliokontext aufzuzeigen – auch über Aktien- und Rentenanlagen hinaus. Investoren haben damit die Möglichkeit, nicht nur die klassischen Gefahren, sondern auch schwer erkennbare Klimarisiken zu erkennen und sich entsprechend aufzustellen. Möglich ist die Implementierung von SARAH & Co auch in kleinen Schrit ten, etwa zuerst mit Blick auf CO₂-Reduktionsziele. Damit können bereits die Klimarisiken gesenkt werden – und zwar ohne die bereits gewählte Asset Allocation grundsätzlich hinterfragen zu müssen.

Mit anderen Worten: Einfacher wird der Klimawandel dadurch sicherlich nicht. Aber einfacher greifbar.

1 MSCI, „Climate Action Could Lessen (…)”, November 2022.

2 PwC, „The economic realities of ESG“, Oktober 2021.

3 Weber Shandwick, „Reputation accounts for (…)”, Januar 2020.

4 BaFin, „Merkblatt zum Umgang mit Nachhaltigkeitsrisiken“, September 2019.

5 United Nations, „Major Companies Face (…)”, Juni 2019.

6 Transforming Economies, „Wie Unternehmen Klimarisiken einschätzen“, März 2023.

7 Responsible Investor, „ECB: Investors face (…)”, September 2023.

8 Bank for International Settlements, „Climate related risk drivers (…)”, April 2021.

9 Bloomberg, „Climate Change and Artificial Intelligence (…)”, September 2019.